【1級FP監修】認知症対策の新しい方法「家族信託」

人生100年時代には、長生きのリスクも発生します。

健康やお金、、、そして、認知症や介護、相続があります。

厚生労働省によると、75歳以上で10人に1人、85歳以上には2人に1人が将来認知症の可能性があるとされています。他人事ではなく、自分事として考える必要があります。現在、有効な手段として利用されているのが成年後見人制度や家族信託です。

今回は急速に普及しつつある民事信託の家族信託を紹介します。

もし、「認知症」になってしまったら

超高齢化社会になり、4人に1人が認知症や寝たきりなる可能性があります。

その結果として、様々な契約行為ができず、介護費用のための預金払い戻しや不動産売却が難しくなったり、保有している資産の管理・処分ができなくなる可能性があります。

日常生活を続ける上で問題が発生します。

認知症になった親の財産は、子どもや親族であっても権利上、管理・処分ができないので注意が必要です。

そこで利用されるのが、後見人制度になります。

後見人制度は、ご自身の判断力が低下が認められた場合、家庭裁判所によって後見人が選任される制度になります。ご自身の心配や不安の程度から、「補助」「保佐」「後見」の3類型に分かれています。

家庭裁判所が後見人を選任する性質上、ご家族が選任されない可能性もあります。また、専門家に頼むことによって、毎月の報酬(費用)が発生し、行えない法律行為とし、証券投資や不動産投資などの資産運用、相続対策の生前贈与や不動産活用があります。

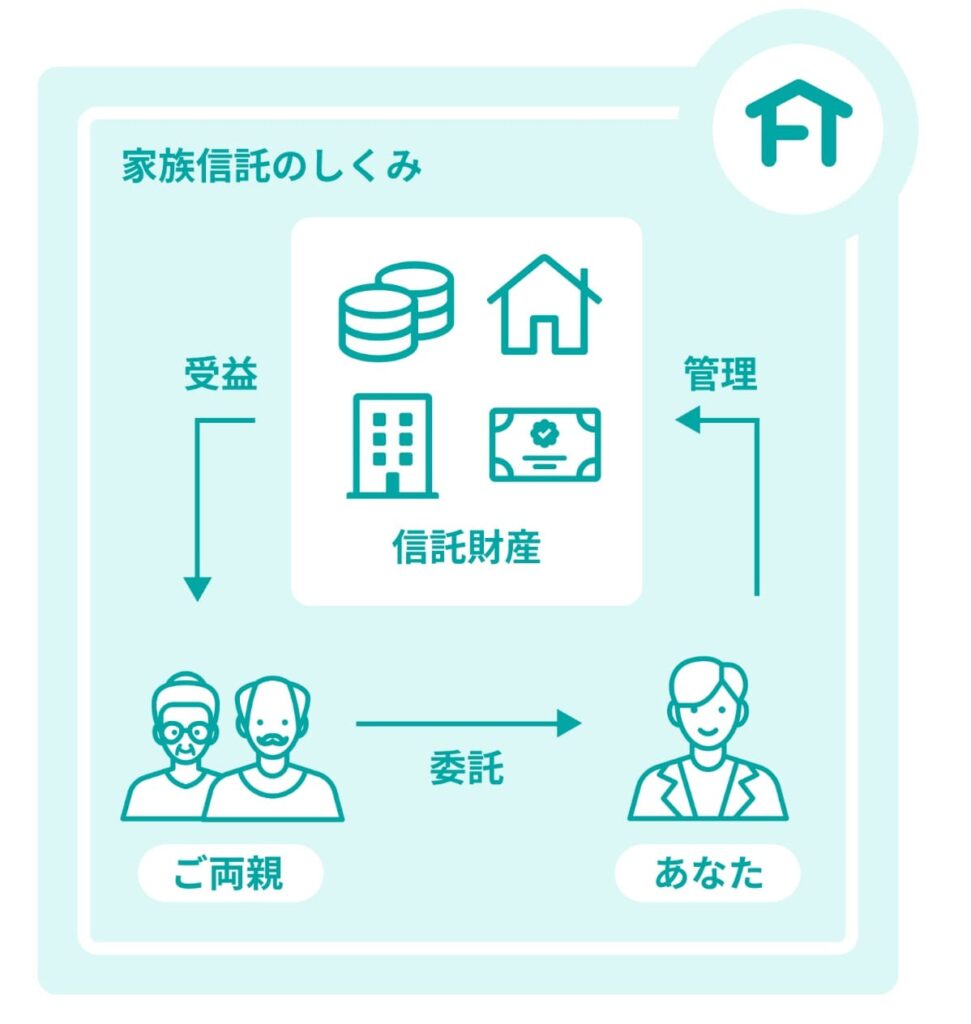

家族信託の利用

民事信託は営利目的の非営利の信託をいいます。信託は信託会社や信託銀行が行うのではなく、個人や法人が財産管理の方法として利用することが可能です。

家族信託は「大切な家族の資産を家族で守る」ための仕組みです。

家族信託では、元気な時に資産をお持ちの方(委託者)がお子さまなど信頼できるご家族(受託者)に資産の管理を委託する旨の公正証書で信託契約を当事者間で交わします。

契約締結以後は受託者が信託財産の形式的な所有者となり、信託契約書の定める通りに資産の管理・運用・処分を行います。

そのご家族に合った契約内容をオーダーメイドすることが可能になります。

資産の形式的な所有者は受託者となるので、委託者が契約締結後に認知症を発症しても、もちろん資産が凍結されることはありません。

信託する資産の種類(不動産、預貯金、有価証券)も、どのような目的で資産を管理するかも柔軟に設定できる点は成年後見制度にはない大きな特長です。

家族信託は老後の資産管理対策として有効で普及しています。

私たちのもっと身近に「家族信託」

家族信託は、認知症対策としては活用できる制度になっています。人生100年時代、65歳以上の高齢者数が3,500万人以上になり、寝たきりや認知症が問題になります。ぜひ、有効な方法として「家族信託」の利用を検討してみてください。

自己決定権の尊重で、ご自身が事前に決定でき、柔軟にオーダーメイドができる家族信託が賢い選択ではないでしょうか。

PrivateFpはご本人様が認知症になってもご家族のサポートのもとで健やかに自分らしく暮らすことが重要と考えます。

おすすめ広告