【1級FP監修】株式・債券のメリット・デメリットを初心者向けに解説、資産運用は自己責任

NISAが始まり、豊かな将来のため、貯蓄から投資への動きが加速しています。

投資には、投資者自身の判断と責任において行うべきであるとの考え方「自己責任原則」があります。

その考えは、投資は投資者自身の判断と責任において行うものであり、投資者はそのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行わなければならないということです。

投資者も様々な投資商品の特徴を最低限理解する必要があります。

自己責任原則は投資者が投資商品の正しいリスクや特徴を取得・理解して成り立つと考えます。

今回は主な投資商品の特徴を理解しましょう。

目次

【結論】投資商品の特徴を理解して、【株】【債券】などリスク許容度に合った資産運用を行いましょう。

株式の特徴

株式会社における持分、企業活動に必要な資金を投資家に出資してもらい、その持分を表しています。

株式を発行して得た資金は、銀行などの借入金、社債を発行して得た資金と違い、企業は返済する義務はありません。その代わり、会社の経営に参加できる議決権や余剰金配当請求権、残余財産請求権などがあります。

その企業の利益を配当としてもらうこと「インカムゲイン」で利益を得たり、企業価値が上昇した時に利益を得る「キャピタルゲイン」を期待することができます。

日本取引所に上場している約3,800社のうち、2024年最も上がったのはメタプラネット(証券コード3350)で、株価の上昇率は1947.00%です。

金融商品法に基づいて、市場の公正化と投資家の保護のため、金融商品取引所に上場している有価証券は有価証券報告書の提出が義務付けられています。

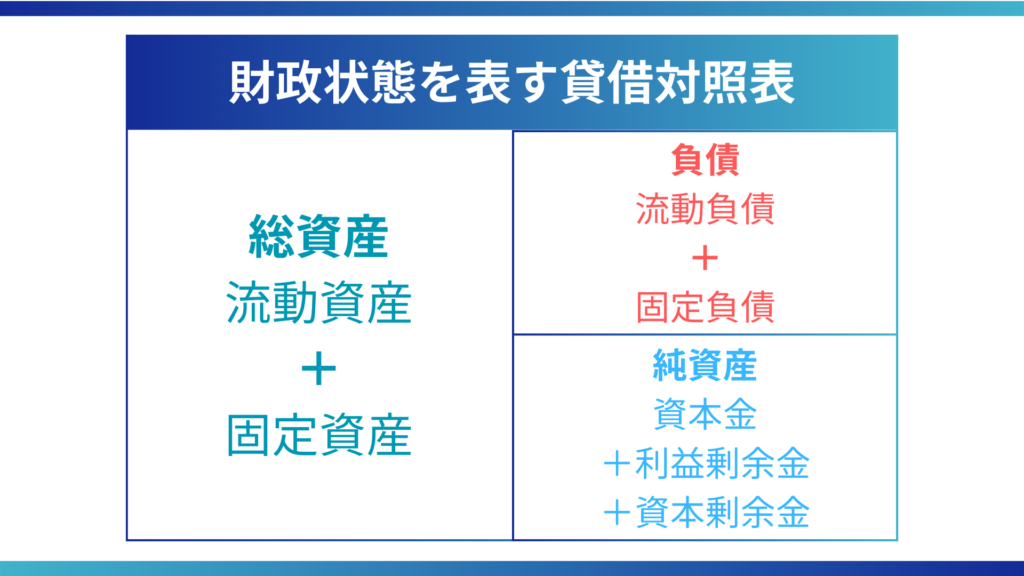

決算書の財政状態を表す貸借対照表・バランスシートでは、「純資産」に記載されます。

メリット

最良な銘柄選択、売買時期が実現できれば高い収益を期待できます。市場で取引されていると換金性も高いです。

株主に向けて、自社商品のサービスを贈る株主優待があります。

デメリット

元本保証はありません。価格のリスク(変動幅)が高いです。

運用期間

満期はなく、半永久的に存続し、株式の譲渡によって終了します。

債券の特徴

国・地方公共団体や会社が必要な資金を借入する際に発行する有価証券です。

発行する国・地方公共団体、会社によって元本の支払いや利息などが約束されています。

金銭債務として考え、債務者が債券の発行体(国・地方公共団体、会社)、債券者が投資者です。国債は、債券の中で信用度が高いため、その他債券や金銭債務の利子や投資商品の期待リターンの基準になります。

債券の収益を評価する際に利回りと利率の概念を理解する必要があります。

利回りとは、投資金額に対する利益の割合のことです。「投資金額に対するリターンの割合」です。利率は額面の金額に対し、毎年受け取れる利子の割合を指す言葉です。「表面利率」とも呼ばれます。

そして、「新発債券」と「既発債券」です。新発債券は、新たに発行市場で発行される債券のことです。一般的に、利率や販売価格などの条件があらかじめ提示され、発行前の募集期間中のみ購入することができます。

既発債券は、既に発行され流通市場で取引されている債券のことです。既発債の価格は、市場のバランスで日々変動するため、利回りも常に変動します。

決算書の財政状態を表す貸借対照表・バランスシートでは、「負債」に記載されます。

デュレーション

「金利に対する債券価格の揺れやすさ」(債券や債券ファンドの敏感度)を表します。

価格の変化率=-(修正デュレーション)× 金利変化

修正デュレーションが5なら、金利が+1%上がると価格は約−5%下がるという関係です。

メリット

発行する国・地方公共団体・会社によって、期間や利回りや債券の種類、利子(利金)支払いの有無が異なり、投資家のニーズに合わせることができます。満期まで保有すると、額面金額は発行体によって保証されています。

発行体の信用度として格付けを確認することができます。

デメリット

発行体の状況によって、利子や満期の支払い不能(デフォルト)のリスクがあります。満期まで保有した場合、額面金額で償還されるため、インフレに弱い場合や外貨建て場合は為替リスクを考慮する必要があります。

運用期間

償還までの期間は、2カ月~40年など発行体で違います。途中の譲渡で終了することが可能です。

知らないでやるより、知ってやる重要性

現在、SNSの普及などにより、多くの方が投資の必要性を認識して、資産運用を始めています。ただ、心配なのは、自らの責任の下で、投資について調査・検討し、自らの責任の下で投資を行わなければならない自己責任原則が、他人の情報だけ頼りに始めている方が多いということです。

SNSの情報や営業マンの説明だけで大丈夫でしょうか。鵜吞みにしていませんか。その投資方法を本人自ら説明できますか。自分の投資に責任を持つことができますか。

投資商品の特徴を知らないでやるより、知ってやることが本当に重要です。

PrivateFpは、数多くのファイナンシャル・プランニング、金融資産運用設計の経験から、共に考え、相談者に合った資産運用を支援します。

相談者に合った「最適解」を一緒に検討、お気軽に相談ください。

Q&A よくある質問

-

株と債券、どっちが初心者向き?

-

どちらが初心者向けというよりは目的別です。長期の成長は株式、値動きの緩和と安定収入は債券を検討しましょう。初心者向けでは、株式インデックスをコアに、債券でボラティリティを調整するのが一般的です。

-

金利が上がると債券価格はなぜ下がる?

-

中央銀行の政策により市場金利が上がると既発債の利回りを合わせるため価格が下落します。デュレーションが長いほど価格感応度は大きくなります。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

お問い合わせ

LINE相談受付中

↓FP商品広告↓

FP節約できる広告